投資家インタビュー【第4回】一般投資家がエンジェル投資を続けるために――社債で非上場株式とのバランスを

目次(表示する)

お読みいただきありがとうございます。

Siiibo証券という会社でCEOを務めている小村と申します。

Siiibo証券は、「webでの私募」を活用することで、シンプルで分かりやすい金融商品である「社債」の投資・発行プラットフォームを運営するネット証券会社(第一種金融商品取引業者)です。

全7回にわたり、これまで弊社サービスにて社債をご購入いただいた投資家ユーザ様へのインタビュー記事を発信してまいります。

第4回目の今回は、スタートアップ業界に携わりながらエンジェル投資家として非上場株式投資に注力してきた40代の北原さん(仮名)に、私募社債を組み入れた理由や、Siiibo証券を使われた感想をお伺いしました。

率直なお声をお伝えすることを重視し、メリット/デメリットどちらの意見もなるべくそのまま文字に起こすことを重視しました。

【投資家様について】

(2021年10月時点)

お名前:

北原さん(仮名)

年齢層:

40代

職業、役職:

会社員(非上場企業)、管理職

所得:

500万円~1,000万円

金融資産額:

1,000万円~3,000万円

これまでの投資経験:

上場株式、投資信託、非上場株式

Siiiboでのこれまでの投資額・社数:

50万円~299万円・3社未満

スタートアップ投資と分散投資を同時に実現

小村:この度は、インタビューをお引受けいただきありがとうございます。弊社でも社債をご購入いただいておりますが、まずは投資の目的や背景をお教えください。

北原さん:今は違う仕事をしておりますが、元々スタートアップで15年くらい事業開発をやっていて、スタートアップ側の立場に立つと資金調達が重要なステップだと言うことを実感しているという背景があります。少ないながら資産を何社かに投資し、株主にもなっております。スタートアップや中小企業に限らず、良いと思った会社に関しては応援したいというのがベースにあります。その中で、社債にはお金を出したことはなかったんですが、自分の金融資産の中でスタートアップ株式の比率が大きくなってきたと言うこともあってバランスを取らないと、というのがあって。そこでSiiiboさんのプラットフォームだと社債を買えると。それなら別のステージのスタートアップの応援ができリスク分散できそうだと。これが率直な経緯・目的です。

小村:非上場株は企業との距離も近くキャピタルゲインも魅力的ですが、偏りに懸念があったわけですね。

大まかな資産比率は現在どうなっておりますか?

北原さん:ざっくり言うと、資産管理サービスを使っているのですが、現金が20%、保険が45%、投資信託が15%、株式が15%くらいなんですけど、この株式のほとんどがスタートアップ株式なんです。失敗するとほぼ紙切れになると言いますか、これらはリスクが高い資産だと思っています。気持ちで投資しているところもありますよね。

そんな中で、社債というのが一つ、別の出しやすい形での企業の応援という感じですかね。それで興味を持ちました。

小村:たしかに時価評価ではなく出資額ベースであるという点で見ても、あくまで個人的感想ですが金融資産のうち非上場株式比率はやや多い印象を受けますね。

その後口座開設を完了いただいて、実際に購入しようとしたきっかけは何でしたか?

北原さん:実は、事業の安定性というのはそこまで重視していないと言いますか、その点は他の人とは違うと思います。どちらかというと、このサービス・この事業が大きくなったら面白そうだな、という観点で見ています。

小村:私募社債投資の中でも非上場スタートアップという比較的ハイイールド領域を選好されているようですね。

他のサービスとの比較はされましたか?

北原さん:一応、株式型クラウドファンディングサービスなどは登録しているんですが、先程のお話のとおり、エクイティ出資はリスクを考慮し増やしたくないなと。したがって登録はしているものの、投資自体はしたことがありません。個人的には、VCが出すのが難しいフェーズ、プリミティブな状況でエクイティを集めている案件が一定見られるな、とも思っています。まあ購入に際して、あまり他の商品などとの比較はしていない、というのが正直なところです。

小村:社債が購入できるというサービスも少ないため、他の選択肢はそこまで検討されていないようですね。

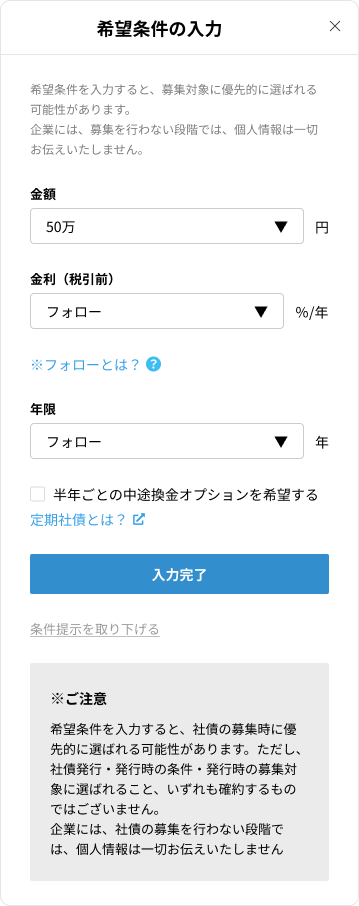

希望条件は、まずフォローで検討

小村:希望条件入力機能について、ご感想などございますか?

北原さん:正直、社債を買ったことがなかったので相場みたいなものが分からなくて、フォロー条件 ※ で入力しています。そういう意味では私はフォロー条件があったのは良かったとは言えるんですが、むしろ本来目利きができるべきというか、この企業はこれくらいの条件が適切だ、みたいな目線が持てると良いんですけど。まぁ、難しいとは思いますが。それは投資家側が勉強しろよ、という話なのかもしれませんが、そういう参考になる情報があると使いやすいですね。正直、適正な条件・金利水準というのは選びにくいというか、私には分からなかったですね。

※ 最も低金利の条件の中で、最も年限が長い条件に相乗りすることを表します。例えば、他の投資家の条件が以下3つの場合、「金利(税引前):0.5%、年限:3年」となります。

・金利(税引前):0.8% 年限:5年

・金利(税引前):0.5% 年限:3年

・金利(税引前):0.5% 年限:2年

小村:確かに、特に他の投資家ユーザの条件入力がまだ少ない企業様だとより判断しづらいというのもありますね。まだまだ投資家ユーザ数が不十分であるとも言えますね。

実際に私募対象に選ばれ、勧誘を受けてからはどう判断されましたか?

北原さん:逆に想像していたより実際の募集条件は良かったです。応援もできて、この金利なら良いな、と考えました。こんな事業を今後展開する、という事業計画は見ましたし、企業の考え・コンセプトみたいなものは今後も重視したいな、と思っております。財務というよりは、事業内容で判断しております。不動産投資における物件情報の詳細を見るようなイメージで財務分析をするというより、本来の社債投資はそうした方が良いのかも知れませんが、私は事業内容の魅力を重視しています。

小村:債券投資とはいえ、個社への直接投資のため事業内容や企業の考えは重視されるべきかと考えます。

事業の魅力を重視しながら、総合的に購入を検討

小村:今後購入するとしたらこういった情報を増やして欲しいとか、その他気づいたこと等ございますか?

北原さん:今ご提供いただいている情報である程度投資判断はできるかと思っておりますが、各企業がどういう技術分野とか、領域であるか等を提示いただけるとより良いですね。この分野を応援したい、みたいなものが希望条件として提示できて、そういう企業を中心的に見る、とかがあったら良いかなと。例えば私だったら、元々バイオ系出身なのでバイオ領域を中心とした課題解決を応援したいと表明できる、みたいなサービスは良いですね。知見のある領域であれば、どれくらいの金利が適正なのか、ここは事業として難しいなとか、この辺の領域は売りが立つのが早いだろうとかより詳細に判断ができると思います。

小村:各投資家さんが知見のある領域を積極的に選んで投資できるようになると素晴らしいですね。

小村:北原さんの場合は、募集を受け購入された社債とされなかった社債があったかと思いますが、その時の違いは何でしたでしょうか?

北原さん:正確に覚えていないですが、当時出せる金額的に、というのはあったかと思います。購入しなかった方の時は一口あたり100万円がタイミング的に少し大きいかな、という感覚でした。上場企業やこの業種だから投資しない、ということは決して無いのですが、先ずは非上場の購入した企業さんを応援したい、という考えがあったかもしれません。購入しなかった社債の方が個別企業のリスクは小さそうに感じましたが、そういう観点をあまり重視していません。

小村:投資余力はタイミングやその時々の考え方次第で大きく変化ししそうですね。

社債で非上場企業への投資を始める

小村:他のサービス、選択肢と比べて弊社サービスはどうでしょうか?例えば人に勧めるとしたら、逆に勧めないとしたらどういった意見がございますか?

北原さん:そうですね、私は投資を始めてまだ数年しか経ってないんで、社債を買う機会はほぼ無かったんですよね。上場株も少しはやりましたが、デイトレーダーみたいに毎日売買もできませんし、生保も何となく10年とか買ってみましたがどうかなと感じていて、割と楽に社債を買えるようになったというのは良かったな、と思っています。スタートアップ投資って、経営層との信頼関係とかタイミングが合わないとやりたくても出来ないものだと思うんですよ。株式型クラウドファンディングはそれを可能にした点は良いと思います。しかしまだ難しいところがあるよね、と正直思っていて、出資は経営者を知っている、もしくは知っている人のお墨付き、みたいなのが無いと個人的にはできません。社債であればリスクも分かりやすく、まずは社債から始めるてみたら良いんじゃない?というのを、非上場株式投資をやろうとしている人には言えると思います。リスクの高い株で損をして投資自体もう止めた、となるくらいなら、まずは債券でというのは個人的には言いやすいかな、って思いました。

小村:たしかに非上場株式投資が一般的になるとすれば、投資家様のリスク選好度によって社債という選択肢も必要となってくると思います。投資は自己責任ながらも、選択肢の多様性を高めることは弊社のような業者の責務であると考えます。

小村:その他、もう少しこういうところが知りたい等、他にご意見ございましたらお願いいたします。

北原さん:Siiiboさんから頂く連絡や通知については特に。使い勝手が悪いとかは思わないですし、今よりあまり頻度高く連絡きても困りますし。実際の募集案件の案内なら1日何通も連絡あっても、それはあるべき連絡だと思いますね。ところでSiiiboさんのサービスに興味がある会社さんがいらっしゃれば紹介しても良いんですかね?IR掲載・発行企業として。

小村:勿論です!

まとめ (メリット/デメリット)

メリット

- 公開情報(IR情報等)と限定情報(社債要項等)を元に投資判断ができる

- 社債投資は分かりやすく、株式と異なるリスク・リターンを組入れられる

- ネットを通じてスムーズに投資ができる

デメリット

- 社債は世にも知見があまりなく、初めてだと相場観を持つのが難しい

- プラットフォーム(投資家ユーザー数)が発展途上である

- 投資家のバックグラウンドと案件のマッチングに改善余地あり

- 案件によっては最小投資金額がマッチしない場合がある

おわりに

以上、拙文で大変恐縮ですが、皆様からのご意見やご指摘を取り入れ、より良い記事にしてまいりたく存じます。

是非お気づきの点ございましたら、私のTwitterアカウント等までご連絡いただけますと幸いです。

▼その他の投資家インタビュー

第1回 老後資金の資産運用

第2回 分散投資と人生設計

第3回 資産を守る投資

第5回 社債投資の学び方

第6回 IFAの助言から社債を主軸に

第7回 より良い社債プラットフォームを目指して